【働き損】パートをフルタイムにするとどうなる?社会保険料や収入への影響

------------

これまで出産/子育て等の理由から短い時間だけ仕事をして配偶者の扶養に入っていた人が、扶養から外れてフルタイムで働くと金銭的にどのような影響があるのでしょうか。

- 女性しごと応援テラス

無料託児所あり 東京都が主催している女性のための再就職プログラム。ブランクが長くても大丈夫。完全無料なので、一度覗きに行ってみてはいかがでしょうか。詳細はこちら

無料託児所あり 東京都が主催している女性のための再就職プログラム。ブランクが長くても大丈夫。完全無料なので、一度覗きに行ってみてはいかがでしょうか。詳細はこちら

- ママワークス

在宅・時短のお仕事空いてる時間でしっかり稼げる主婦向け求人サイトです。好きな時間に、好きな場所で働けます。詳細はこちら

在宅・時短のお仕事空いてる時間でしっかり稼げる主婦向け求人サイトです。好きな時間に、好きな場所で働けます。詳細はこちら

フルタイムとパートの違い

本来、パートタイムとは「1週間の所定労働時間が同一の事業所に雇用される通常の労働者の1週間の所定労働時間に比べて短い労働者」とされています。(厚生労働省 「パートタイム労働者とは」)正社員よりも短い時間働く労働者のことを、パートタイム労働者と呼ぶのです。

では、「フルタイムパート」とはどんな概念なのでしょうか。

通常「フルタイムパート」等で募集される求人は、正社員とほぼ同じ時間働くが正社員雇用ではないという求人であることが多いです。「契約社員」や「長時間働くパートタイム労働者」という意味合いです。週5日40時間の労働を「パート」という肩書で実施することが「フルタイムパート」と呼ばれていることが多いようです。

正社員との待遇の違い

正社員と同等の時間働く「フルタイムパート」と正社員の間には待遇面で違いがあるのでしょうか。

給与形態

正社員が月給制であることが多いのに対して、パートは基本的に時給で給与が支払われます。これに伴って、場合によっては正社員よりも柔軟な働き方を実現できます。例えば、今月は週5日勤務したが来月は週3日のみの勤務にしてもらうなどは正社員よりも調整がつきやすいでしょう。自由な働き方をしたいのであればパートで働き続けた方が良い場合があります。(もちろん、勤めている先の企業に依って状況は異なるでしょうが。)

また、パートであっても有給は取得できます。パートやアルバイトの有給金額に関しては別の記事にて解説しようと思いますが、所定の労働期間しっかりと勤めれば決められた日数の有給を取得することが出来ます。

職務領域の違い

重要な仕事は正社員が担当することが多いでしょう。大きな責任のある仕事がしたいと望むなら正社員雇用を目指すことをお勧めします。ただし、勤め先の企業に依って状況は大きく異なるとは思いますので、契約する前によく話あうと良いでしょう。

解雇について

基本的には、パートだからと言って解雇されやすい/しやすいということはありません。会社側がパートを解雇する場合は、正社員を解雇する時と同様に、社会通念上/合理的に解雇が妥当であることを示す必要があります。

ただし、パートタイムの労働契約の際に予め契約期間が設けられている場合などですと、契約期間を延長しないという形で、比較的簡単に雇止めされる可能性があります。安定した仕事をしたいのであれば、正社員として雇ってもらうか、労働契約をしっかりと確認することが大切です。

- 女性しごと応援テラス

無料託児所あり 東京都が主催している女性のための再就職プログラム。ブランクが長くても大丈夫。完全無料なので、一度覗きに行ってみてはいかがでしょうか。詳細はこちら

無料託児所あり 東京都が主催している女性のための再就職プログラム。ブランクが長くても大丈夫。完全無料なので、一度覗きに行ってみてはいかがでしょうか。詳細はこちら

- ママワークス

在宅・時短のお仕事空いてる時間でしっかり稼げる主婦向け求人サイトです。好きな時間に、好きな場所で働けます。詳細はこちら

在宅・時短のお仕事空いてる時間でしっかり稼げる主婦向け求人サイトです。好きな時間に、好きな場所で働けます。詳細はこちら

パートの時間を増やすべきか

パートに入る日を増やして家計を支えたい場合、社会保険料や税金について簡単に知っておくべきでしょう。年収が一定額を超えると、税金の優遇処置を受けられなくなるからです。特に現在配偶者の扶養に入っている場合、その影響が大きくなります。

働くことによって税制面での優遇措置の対象から外れ、働いているのに所得が中々増えない状態のことを「働き損」と呼称することもあります。頑張って長時間働いたのに、直ぐに手に入るお金は想定よりも低かったということはよくある話ですので、しっかり確認するようにしましょう。

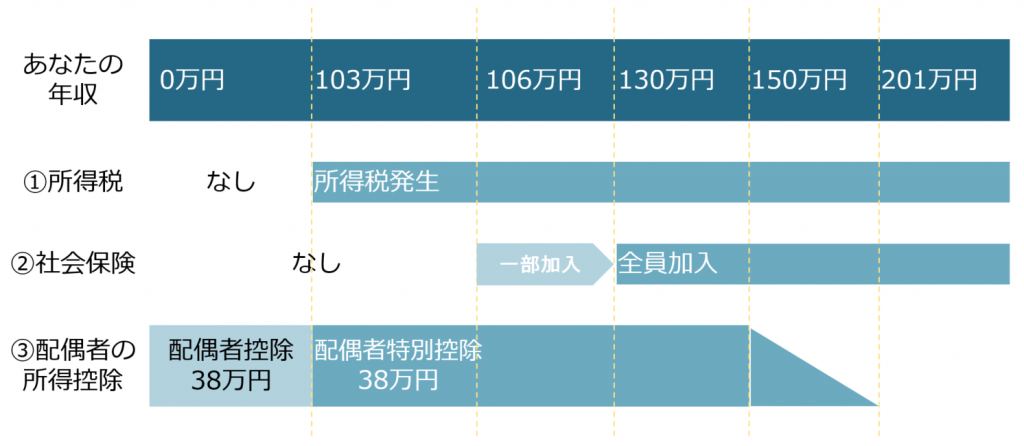

特に注意すべき点は大きく分けて①所得税②社会保険料③配偶者控除の3点です。

所得税 103万の壁

年収103万円までであれば、何も気にしなくて大丈夫です。

これまでの税制面での優遇を全て享受することが出来ますよ。

年収が103万円を超えると、所得税が掛かります。所得税額は、課税対象の所得金額に税率を掛け合わせることで算出できます。

ざっくりと所得税を計算したければ、所得額から103万円を引いた金額に税率を掛け合わせてから、以下表の「控除額」を差し引くと良いでしょう。税率や控除額は所得金額によって変更されますので注意が必要です。

| ①課税所得金額 | ②税率 | ③控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

例えば課税所得が153万円だったとしたら所得税は、(153万円-103万円)×5%=2.5万円となります。

ポイント:103万円を超えたら、所得税が発生する。

社会保険料 106万の壁/130万の壁

年収が一定額を超えると、社会保険料の負担が必要になります。社会保険料の負担が必要になる年収金額は勤め先の企業の条件によって異なり、負担額は年収額や年齢などによって異なります。

106万円の壁

基本的に501人以上の会社でパートとして働いている人は月収8,8万円(年収約106万円)を超えると社会保険料(厚生年金保険、健康保険)の支払いが発生します。

・週の所定労働時間が20時間以上あること

・雇用期間が1年以上見込まれること

・学生でないこと

・常時501人以上の企業(特定適用事業所)に勤めていること

社会保険料の計算は複雑ですのでここでは割愛しますが、おおよそ月収金額×14.1%が社会保険料となります。例えば月収10万円(年収120万円)であれば、10万円×14.1%で1万4100円が毎月の社会保険料として徴収されます。年間にすると約17万円が社会保険料になりますので、その年の手取り収入は120万-17万円で103万円となります。

こうしてみると、103万円に抑えて働いている人と、頑張って120万円稼いだ人の現在の手取り所得が同じになってしまい、「損」をした気持ちになってしまうのも頷けます。

実際には厚生年金を支払っているわけであって老後に取得できる年金額が増額されますし、長い目で見れば明らかな損失ということにはなりませんが、一人一人のライフステージによって感じ方が異なるところでしょう。

ポイント:501人以上の会社で所定の労働時間を超えて働いている場合、年収が106万を超えると社会保険料(厚生年金、健康保険)の支払い義務が発生する。社会保険料は毎月、月収額の14.1%程。

130万円の壁

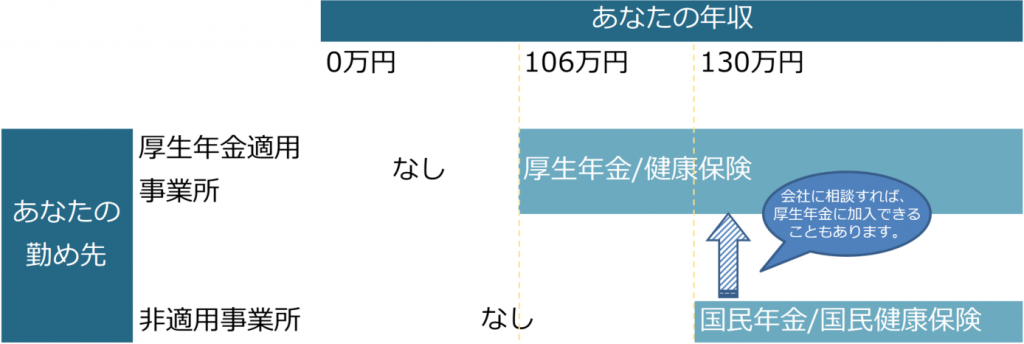

基本的に、年収が130万円を超えると配偶者の社会保険の扶養から外れます。そのため、勤めている企業が500人以下であっても、もしくは企業に勤めていなくても全員が保険料を支払う必要があります

勤めている企業が社会保険の適用事業所であれば先ほど「106万の壁」で説明した社会保険料を支払うことが出来ます。そうでない場合は、自分で社会保険料(=国民健康保険と国民年金)を支払う必要があります。国民年金は毎月1万6千円ほど(平成30年は16,340円、平成31年は16,410円)で、国民健康保険は所得額や居住地に応じて異なりますが年収140万なら月々8000円ほどです。

企業の厚生年金に加入するか、個人で社会保険料を支払うかでは、社会保険料金が大きく異なるので注意しましょう。

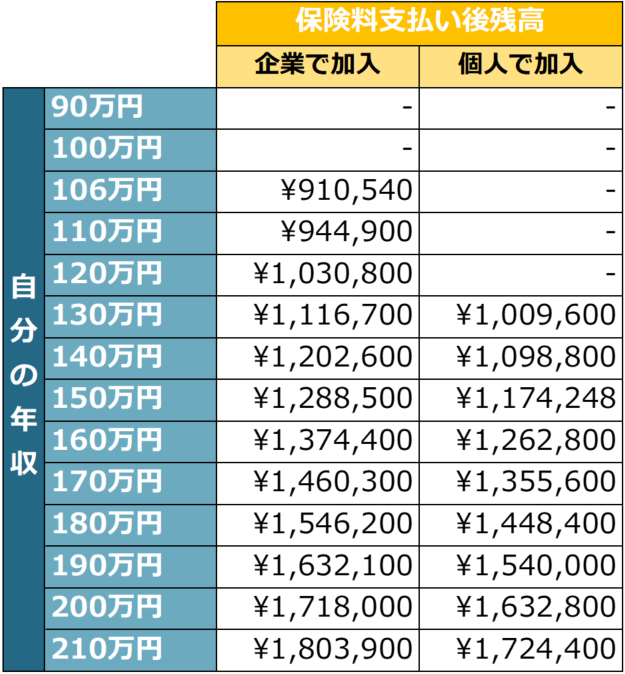

社会保険を支払った後に残る金額

106万円ないし130万円の壁を突破して収入を得た場合、社会保険料を支払った後ではどのくらいの金額が手元に残るのでしょうか。

以下表で、年収別に社会保険料を支払った後に手元に残る金額をまとめています。

色々な条件を無視した表になっているので、あくまでも参考値としてご覧下さい。

※【企業】は厚生年金と健康保険、【個人】は国民年金と国民健康保険を支払った後に残る金額参考値

※保険料は地域や年齢によっても異なります

配偶者控除 150万の壁/201万の壁

そもそも日本では配偶者を扶養することで税金面での優遇措置を受けることが出来ます。結婚して家庭を支える人を国家として応援しているのです。しかし一定の収入があると、税制面での優遇措置を受けることが出来なくなりますので注意が必要です。

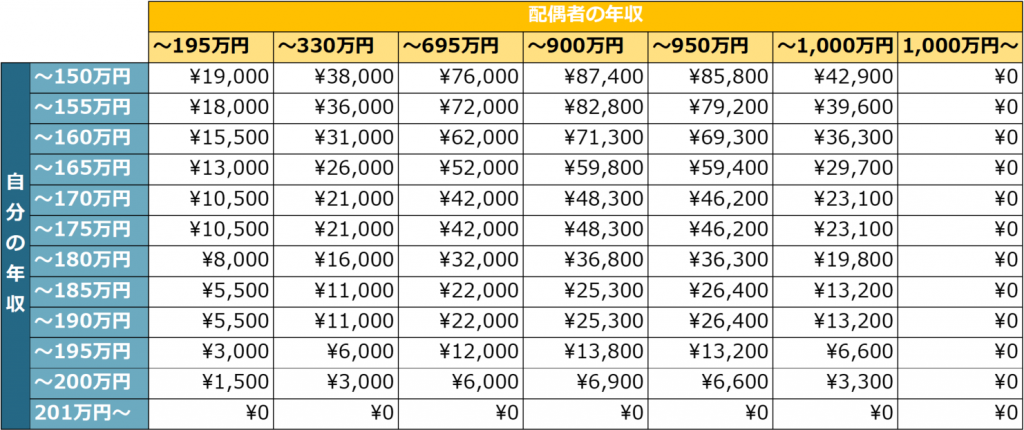

年収150万円(月収12万5千円)を超えると配偶者特別控除額(満額で38万円控除)が徐々に逓減していき、年収201万円(月収16万7千5百円)になると控除適用外となります。配偶者の年収によっては大きな負担となります。

「配偶者特別控除」は配偶者の課税対象所得から最大38万円を控除するというものです。例えば配偶者の年収が1000万円の場合、所得税は通常1000万円×税率となりますが、配偶者特別控除を満額受けると所得税額が(1000万円-38万円)×33%(年収1000万円の場合の税率)となります。

この場合、38万円×33%=12万5千4百円分が税制面で優遇されていることになります。年収が201万円を超えてしまうと控除はなくなりますので、12万5千4百円は所得税として徴税されてしまいます。

分かりにくいと思いますので、以下表にて、自分の年収と配偶者の年収に応じてどのくらいの所得税が免除されているのかを整理しました。

自分の年収が増えると、免除される所得税が減っていくことが確認できるかと思います。是非、ご自身の働き方を選ぶ際の参考にして下さい。

結婚して配偶者の扶養に入っている場合は世帯年収全体を考える必要があります。

まとめ

ここまで、パート勤務の時間を伸ばして長時間働く「フルタイムパート」になった際の金銭的にメリットについて解説しました。

年収が増えると社会保険料の支払いや税金面での優遇を受けられなくなり、手元に残る金額は意外と少ないことが理解できたかと思います。

もちろん、例えば厚生年金に加入すれば老後に受け取れる年金額が増えますので、長期的に見ればお得になることもありますが、直ぐに現金が必要な状況な場合は上記のような税金面での知識を把握しておくと良いでしょう。

個人のライフステージや状況に合わせて正しく考えられると良いでしょう。

- 女性しごと応援テラス

無料託児所あり 東京都が主催している女性のための再就職プログラム。ブランクが長くても大丈夫。完全無料なので、一度覗きに行ってみてはいかがでしょうか。詳細はこちら

無料託児所あり 東京都が主催している女性のための再就職プログラム。ブランクが長くても大丈夫。完全無料なので、一度覗きに行ってみてはいかがでしょうか。詳細はこちら

- ママワークス

在宅・時短のお仕事空いてる時間でしっかり稼げる主婦向け求人サイトです。好きな時間に、好きな場所で働けます。詳細はこちら

在宅・時短のお仕事空いてる時間でしっかり稼げる主婦向け求人サイトです。好きな時間に、好きな場所で働けます。詳細はこちら